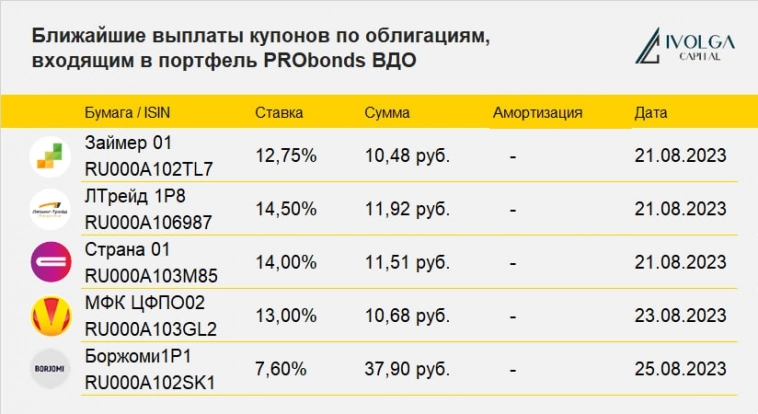

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 21 августа 2023, 09:03

- |

- комментировать

- Комментарии ( 2 )

Блог компании Иволга Капитал |24 августа планируется размещение нового выпуска облигаций АО ЛК Роделен (ruBBB, 500 млн р., ориентир купона 14,5-14,75%, ориентир дюрации ~2 года)

- 18 августа 2023, 12:50

- |

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

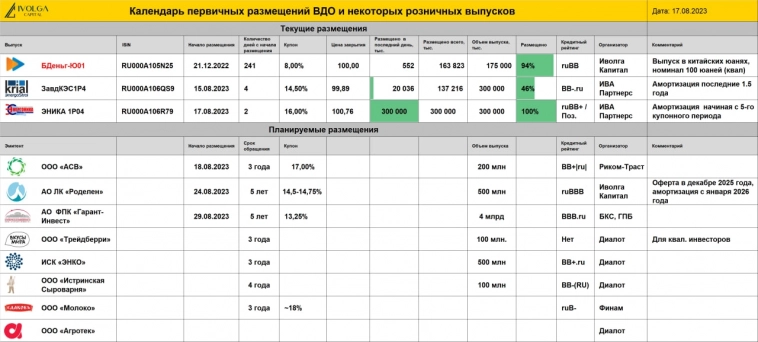

Блог компании Иволга Капитал |Календарь первичных размещений ВДО: актуальные выпуски от Иволга Капитал

- 18 августа 2023, 09:05

- |

- На 24 августа запланировано размещение 5-го выпуска облигаций АО ЛК Роделен (ruBBB, 500 млн руб., ориентир купона 14,5-14,75%, ориентир дюрации ~2 года)

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 94%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтБлог компании Иволга Капитал |ДУ в ИК Иволга Капитал (средняя доходность 16,5% годовых). Проиграть стало сложнее

- 18 августа 2023, 07:43

- |

Сумма активов в доверительном управлении ИК Иволга Капитал за первую половину августа увеличилась на 38 млн.р. до 641 млн р. Прирост с начала 2023 года – 303 млн р. Количество счетов – 92. Средняя сумма счета – 6,9 млн.р. Все счета прибыльны.

90% активов управляются по стратегии ВДО. 10% — по стратегиям денежного рынка. Соотношение медленно, но однонаправленно смещается в сторону денежного рынка. Есть стратегия акций и денег, денег на которой за 1,5 года ведения так и нет.

Оценка средней доходности всех счетов ДУ вне зависимости от стратегии и даты открытия счета (рассчитывается для счетов, открытых с начала 2020 по февраль 2023 года) – 16,5% годовых. С одной стороны, она снизилась за 2 последние недели (на конец июля – 17,1). С другой, остается заметно выше доходности нашего публичного портфеля PRObonds ВДО. Его среднегодовая доходность за 2020-23 годы – 12,5% годовых. Причем в расчете доходности ДУ учтены не только комиссии, но и в основной массе НДФЛ. И это средняя доходность для всех стратегий, включая стратегии денежного рынка, где результат по определению максимально консервативен.

( Читать дальше )

Блог компании Иволга Капитал |Портфельное управление в действии. Прямой эфир 17 августа 16:00

- 17 августа 2023, 09:10

- |

17 августа в 16.00 Елена Богданова и Марк Савиченко вновь встретятся в прямом эфире, чтобы вместе с вами обсудить обновления в ДУ, произошедшие за последние недели:

— обзор сделок в публичном портфеле

— динамика основных показателей

— реакция на увеличение ключевой ставки

Ждем ваши вопросы в комментариях, и присоединяйтесь к разговору завтра по ссылке

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Скрипт для участия в первичном размещении облигаций ЭкономЛизинг 001P-05 (ruBB+, 100 млн руб., 15,5% / 16,4 годовых)

- 15 августа 2023, 16:21

- |

Скрипт для участия в первичном размещении облигаций ЭкономЛизинг 001P-05 16 августа 2023:

• Полное / краткое наименование: ЭкономЛизинг 001Р-05 / ЭконЛиз1Р5

• ISIN: RU000A106R12

• Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

• Режим торгов: первичное размещение

• Код расчетов: Z0

• Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 16 августа:

С 10:00 до 13:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

Минимальное количество приобретаемых облигаций — 30 шт. (30 тыс. руб. по номинальной стоимости)

Заявка может быть исполнена частично. В ходе размещения приоритет будет отдаваться заявкам, поданным предварительно и подтвержденным через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Обобщенные параметры выпуска ООО ЭкономЛизинг:

• Кредитный рейтинг эмитента: ruBB+

• Сумма размещения: 100 млн руб.

• Срок обращения: 3 года

• Купон / доходность: 15,5% / 16,4% годовых

Организатор ИК Иволга Капитал

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

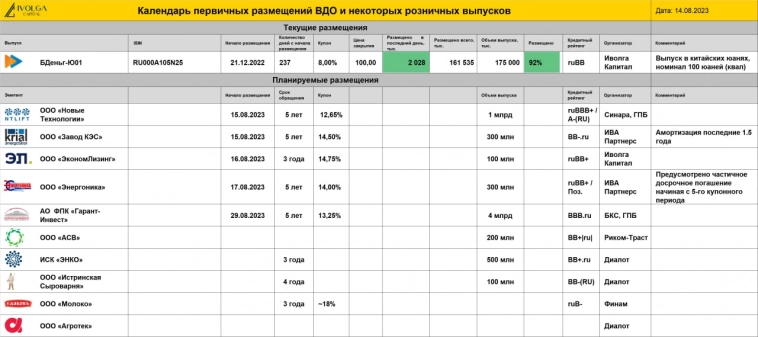

Блог компании Иволга Капитал |Календарь первичных размещений ВДО, актуальные и планируемые выпуски от Иволга Капитал

- 15 августа 2023, 09:05

- |

- 16 августа планируется размещение нового выпуска облигаций ООО ЭкономЛизинг (ruBB+, 100 млн руб., 14,75% / 15,5% годовых)

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 92%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

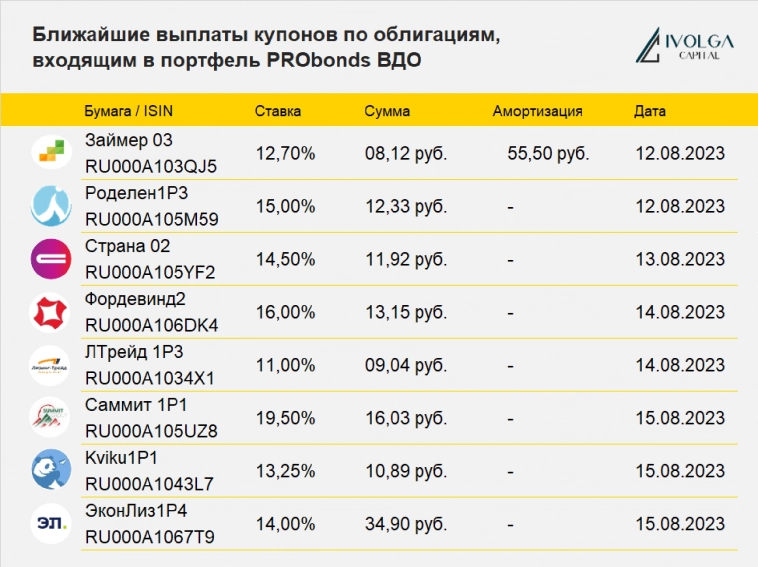

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтБлог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 14 августа 2023, 09:19

- |

Блог компании Иволга Капитал |16 августа планируется размещение нового выпуска облигаций ООО ЭкономЛизинг (ruBB+, 100 млн руб., срок обращения 3 года, купон / доходность 14,75% % / 15,5% годовых)

- 11 августа 2023, 15:17

- |

Предварительные параметры облигационного выпуска:

— Рейтинг эмитента: ruBB+ от Эксперт РА,

— Размер выпуска: 100 млн.р.,

— Срок до погашения: 3 года (1 092 дня),

— Периодичность купона: 91 день,

— Ставка купона / доходность: 14,75% / 15,5% годовых

Презентация выпуска с более подробной информацией по ссылке https://t.me/probonds/10028

Организатор выпуска: ИК Иволга Капитал

Для участия в размещении нового выпуска ООО ЭкономЛизинг желательно подать предварительную заявку (Ваши ФИО, количество облигаций и наименование Вашего брокера), через телеграм-бот ИК Иволга Капитал: @ivolgacapital_bot

Любая заявка может быть исполнена частично. Но в ходе размещения приоритет будет отдаваться заявкам, поданным предварительно и подтвержденным через телеграм-бот.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |НКР повысило кредитный рейтинг АО АПРИ «Флай Плэнинг» до BB.ru со стабильным прогнозом

- 10 августа 2023, 15:46

- |

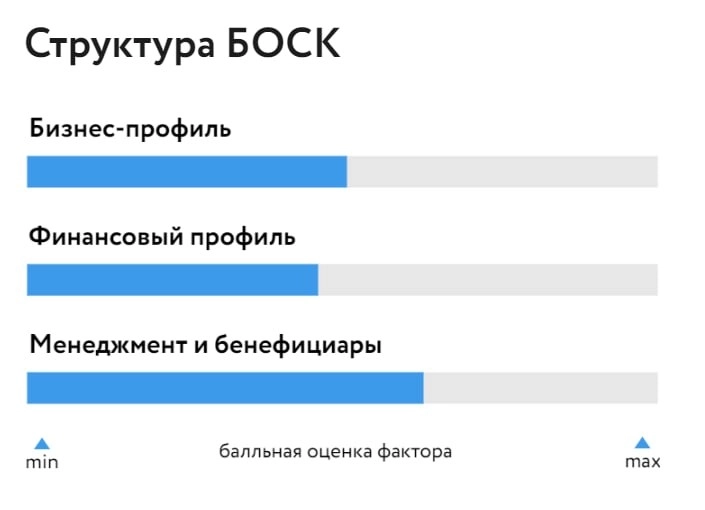

НКР повысило кредитный рейтинг АО АПРИ «Флай Плэнинг» с BB-.ru до BB.ru со стабильным прогнозом

- Повышение рейтинга обусловлено укреплением рыночных позиций компании на ключевом рынке присутствия, улучшением оценки потенциала роста этого рынка, а также совершенствованием системы управления.

- Положительное влияние на оценку бизнес-профиля оказывают умеренная диверсификация потребителей, низкая зависимость от поставщиков и низкая концентрация активов.

- Оценку бизнес-профиля «Флай Плэнинг» ограничивают волатильность и существенная конкуренция на основном рынке присутствия.

- Негативное влияние на оценку финансового профиля оказывают существенные колебания долговой нагрузки и обслуживания долга при наличии небольшого количества проектов и цикличности их реализации.

- НКР отмечает умеренный уровень рентабельности и приемлемую структуру фондирования.

- Акционерные риски оцениваются как умеренные; агентство также учитывает положительные кредитную историю и платёжную дисциплину.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал